投資信託

特定口座ってなに?

特定口座のポイント

特定口座とは、投資信託などのお取引により生じた譲渡損益などの計算を金融機関などがお客さまに代わって行うことで、煩雑な確定申告のお手続を軽減できる制度です。

- 投資信託の解約請求および償還で利益が出ている場合、原則として確定申告が必要ですので、特定口座を利用すると便利です。

- 特定口座を利用することで、ソニー銀行でお預かりしている投資信託の譲渡所得などに係る確定申告・納税の手続の負担を軽減できます。

ソニー銀行の特定口座で保管できる商品

特定口座で保管できる商品は、上場株式や投資信託などです。ソニー銀行では、取扱の投資信託のみが対象となり、円預金・外貨預金・外国為替証拠金取引や、金融商品仲介でのお取引は対象となりません。

| 保管の対象となる商品 | ソニー銀行でお預かりしている投資信託 他の金融機関などの特定口座で保管されているソニー銀行取扱ファンドと同一銘柄を、ソニー銀行の特定口座に移管することも可能です。ただし外貨MMF・外貨建投資信託を除きます。 |

|---|---|

| 保管の対象とならない商品 |

|

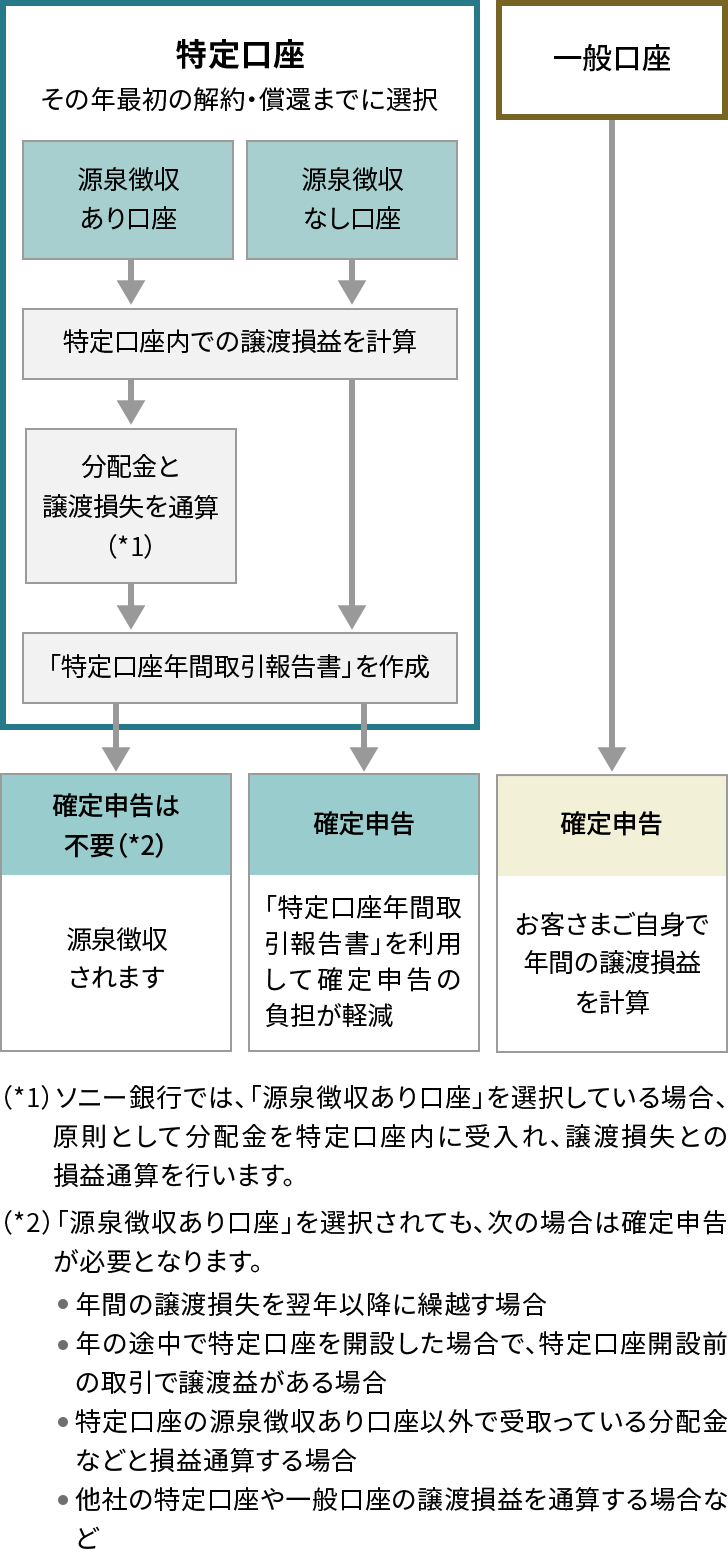

特定口座のしくみ

- 特定口座には、原則として源泉徴収された税金だけで課税関係が終了する「源泉徴収あり口座」と、「特定口座年間取引報告書」をもとに原則として確定申告が必要となる「源泉徴収なし口座」の2種類があり、どちらかを選択できます。

- いずれの口座も、1年間(1月1日から12月31日まで)の特定口座内のお取引に関する結果をまとめた「特定口座年間取引報告書」を作成します。「特定口座年間取引報告書」を確定申告時に利用することで簡易な申告ができます。

年間を通じて特定口座でのお取引がない場合は「特定口座年間取引報告書」は作成しません。

- 特定口座の源泉徴収あり口座において、投資信託の収益分配金を受入れ、特定口座内の譲渡損失との損益通算が可能です。

- 特定口座の開設は、個人のお客さまかつ居住者のかたが対象となり、1金融機関に1口座のみです。

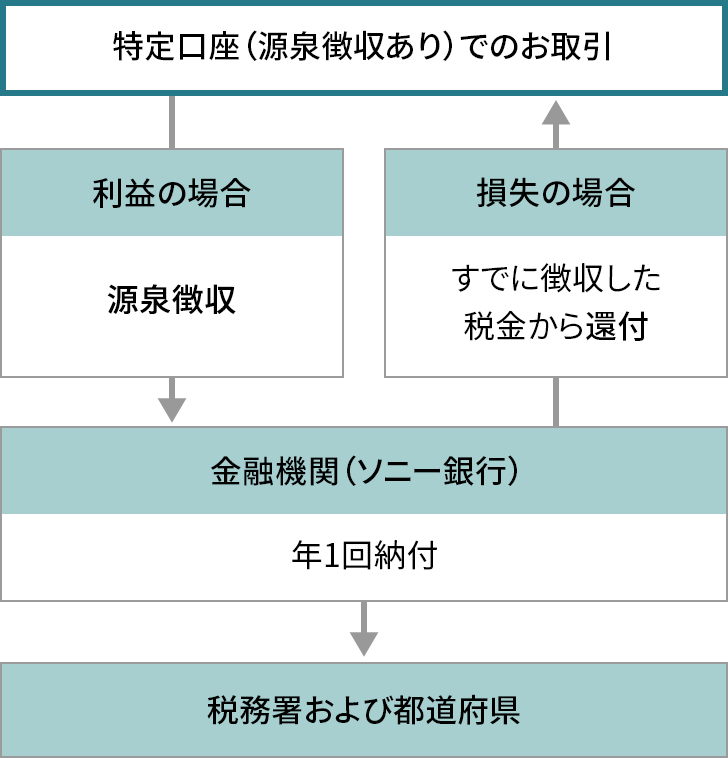

特定口座(源泉徴収あり)での源泉徴収のしくみ

投資信託の換金の都度、特定口座内での年初からの損益をすべて通算し、利益が発生している場合には源泉徴収し、損失が発生している場合には、超過徴収となった額をお客さまに還付します。

また、分配金を特定口座に受入れている場合は、年末に譲渡損失と損益通算を行います。

1年間のお取引について源泉徴収された税金は、金融機関がその翌年1月10日までにまとめて税務署などに納付します。

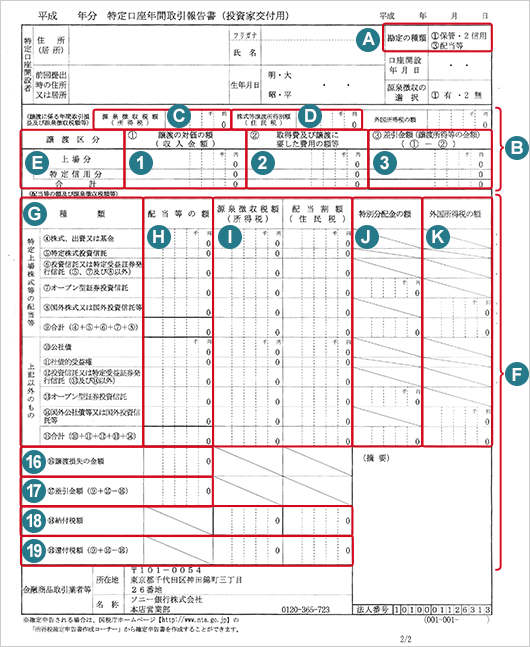

特定口座年間取引報告書の見方

「特定口座年間取引報告書」は、1年間(1月1日~12月31日、受渡日ベース)の特定口座内におけるお取引に関する譲渡所得(譲渡損益)と課税金額などをまとめた報告書で、交付対象者に毎年1回、1月に交付します。

2017年以降の特定口座年間取引報告書のサンプルです。

| A | 勘定の種類 | 特定口座の源泉徴収あり口座に配当等を受入れている場合のみ、3に○が付きます |

|---|---|---|

| B | 譲渡に係る年間取引損益及び源泉徴収税額等 | 1年間の譲渡所得を集計 |

| C | 源泉徴収税額(所得税) | 譲渡所得に対して源泉徴収された所得税 源泉徴収あり口座のみ |

| D | 株式等譲渡所得割額(住民税) | 譲渡所得に対して源泉徴収された住民税 源泉徴収あり口座のみ |

| E | 譲渡区分 | 投資信託は「上場分」に表示 |

| 1 | ①譲渡の対価の額(収入金額) | 投資信託の解約または償還時の約定金額の合計金額 |

| 2 | ②取得費及び譲渡に要した費用の額等 | 投資信託の取得単価×解約口数を元に計算(購入時の販売手数料・消費税を含む) |

| 3 | ③差引金額(譲渡所得等の金額) | 課税対象となる譲渡差損益(マイナス(-)が表示されている場合は損失) |

| F | 配当等の額及び源泉徴収税額等 | 特定口座の源泉徴収あり口座に受入れた配当等を集計し譲渡損失と損益通算 配当等を源泉徴収あり口座に受入れていない場合は、空欄 |

| G | 種類 | ソニー銀行取扱ファンドの分配金は次の欄に表示

|

| H | 配当等の額 | 1年間に特定口座内に受入れた配当等の合計金額 投資信託の場合は普通分配金の合計金額 |

| I | 源泉徴収税額(所得税) 配当割額(住民税) |

配当所得に対して源泉徴収された所得税と住民税 |

| J | 特別分配金の額 | 1年間に支払われた元本払戻金(特別分配金)の合計金額 |

| K | 外国所得税の額 | 海外で発行された投資信託などの分配時に徴収された海外所得税の合計金額 |

| 16 | ⑯譲渡損失の金額 | ③の年間の譲渡所得がマイナス(譲渡損失)であればこの欄に記載 |

| 17 | ⑰差引金額 | 譲渡損失と損益通算した後の配当所得金額 |

| 18 | ⑱納付税額 | 損益通算の結果、配当所得に対して納付すべき所得税と住民税 |

| 19 | ⑲還付税額 | 損益通算の結果、源泉徴収分より還付される所得税と住民税 |

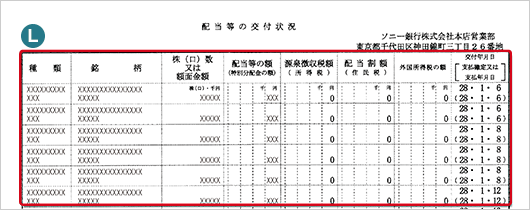

| L | 配当等の交付状況 | 特定口座の源泉徴収あり口座に受入れた配当等の明細 特定口座の源泉徴収あり口座に配当等を受入れている場合のみ添付 |

各口座の特徴とメリット・デメリット

| 口座種類 | 特定口座 源泉徴収あり |

特定口座 源泉徴収なし |

一般口座 |

|---|---|---|---|

| 特徴 | 金融機関が納税を行う。投資信託の換金の都度、損益を通算し源泉徴収もしくは還付が行われる。 | 金融機関が投資信託の譲渡損益を計算し「特定口座年間取引報告書」を作成。お客さまは「特定口座年間取引報告書」を元に簡易な手続で確定申告を行う。 | お取引の都度発行される「取引報告書(契約締結時交付書面)」などをもとにお客さまご自身で譲渡損益を計算、「計算明細書」などを作成して確定申告を行う。 |

| 分配金の損益通算 | あり (分配金を特定口座内に受入れている場合) |

なし | なし |

| 確定申告 | 原則不要(*1) | 原則必要 | 原則必要 |

| 特定口座 年間取引報告書の交付 |

あり(*2) | あり(*2) | なし |

| メリット | 確定申告は不要(申告する場合は「特定口座年間取引報告書」を利用することで簡易な申告が可能)。 確定申告しない場合は、配偶者控除などの所得税の優遇規定などに影響しない。 |

「特定口座年間取引報告書」を利用することで簡易な申告が可能。 | 源泉徴収されないため、資金の有効活用ができる。 |

| デメリット | 確定申告しないと「損失の繰越控除」の利用や他社の口座との譲渡損益の通算ができない。 一定の給与所得者について、確定申告が不要な場合(*3)であっても、一律に源泉徴収される。 |

原則として確定申告が必要となるため、特定口座における譲渡所得等が合計所得金額などに含まれる。そのため配偶者控除や扶養控除、社会保険料などに影響を及ぼすことがある。 | 原則として確定申告が必要となるため、一般口座における譲渡所得等が合計所得金額などに含まれる。そのため配偶者控除や扶養控除、社会保険料などに影響を及ぼすことがある。 |

- 「源泉徴収あり口座」を選択されても、次の場合は確定申告が必要です。

- 年間の譲渡損失を翌年以降に繰越す場合

- 年の途中で特定口座を開設した場合で、特定口座開設前の取引で譲渡益がある場合

- 特定口座の源泉徴収あり口座以外で受取っている分配金などと損益通算する場合

- 他社の特定口座や一般口座の損益を通算する場合など

- 原則、報告書の対象年に譲渡(解約・償還金)のお取引がある場合、および分配金を特定口座(源泉徴収あり)内で受取っている場合に交付します。

- 確定申告を行わない年収2,000万円以下の給与所得者で、給与所得・退職所得以外の所得が20万円以下の場合、または、公的年金などの収入金額が400万円以下であり、かつ、その年分の公的年金などにかかる雑所得以外の所得金額が20万円以下の場合。

- 本資料は、2023年4月1日現在施行されている法令および施行が確定している法令に基づき作成していますが、今後の税制改正などにより制度が変わることがあります。

- 本資料は、個人投資家が証券取引を行う際の税務についてご案内しています。お取引の方法などによっては、一般的な譲渡所得などに該当しない場合があり、取扱が異なることがあります。詳しくは、税理士や税務署などにご相談ください。

- 金融商品のお取引や確定申告の結果、税務や社会保障制度における取扱に影響が生じ、税務負担や社会保障負担が増加する場合があります。詳しくは各市区町村などにお問い合わせください。

- 本資料は、証券税制に関する一般的な事項をご案内しています。お客さまの個別の状況に応じてお取扱が異なることがあります。お客さまの具体的なお取扱は、税理士や最寄りの税務署などにご相談ください。

- 本資料に記載された商品などへのご投資には、税金以外に各商品などに所定の手数料や諸経費などをご負担いただく場合があります。また、各商品などには価格変動などによる損失が生じるおそれがあります。