外国為替証拠金取引(FX)

お取引の流れとしくみ

外国為替証拠金取引(FX)を始める前に、まずはその具体的なお取引の流れをイメージしておきましょう。順を追ってご案内します。

外国為替証拠金取引(FX)口座を開設

証拠金を準備

情報を集める

注文

建玉(ポジション)の保有

決済

外国為替証拠金取引(FX)口座を開設

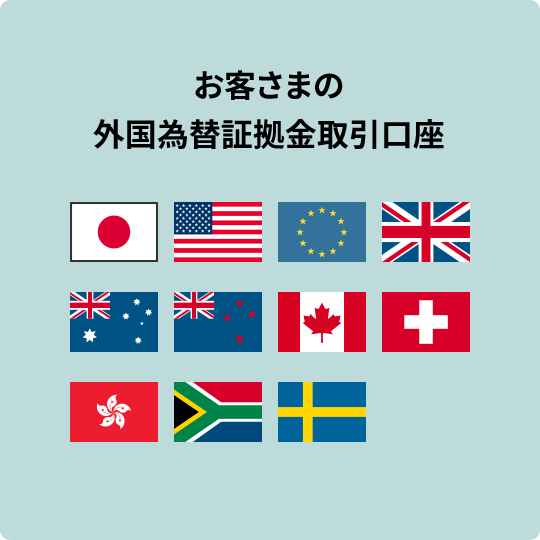

ソニー銀行の外国為替証拠金取引(FX)を利用するためには、まずソニー銀行の口座を開設後、ウェブサイトにログインのうえ別途「外国為替証拠金取引口座」を開設する必要があります。

証拠金を準備

外国為替証拠金取引口座に証拠金を入金します。

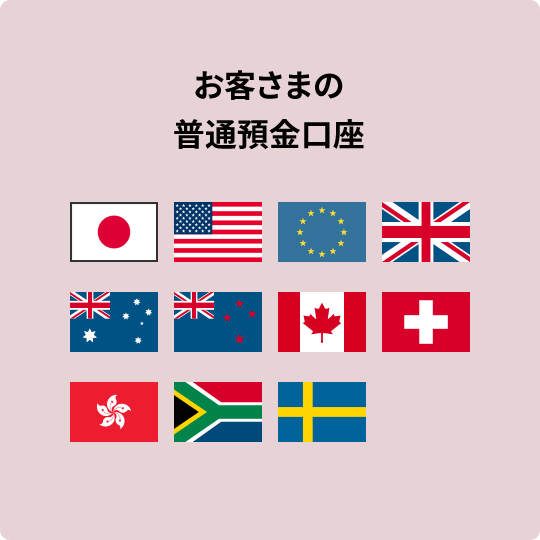

証拠金はソニー銀行の普通預金口座から外国為替証拠金取引口座に入金します。ソニー銀行では、円の普通預金はもちろん、外貨の普通預金に預けている資金を、外貨のまま証拠金にすることができます。外貨普通預金から振替えた資金は外国為替証拠金取引(FX)の所定のレートで円に換算し、証拠金として利用できます。

ブラジルレアル・中国人民元(CNH)預金は、外国為替証拠取引口座に振替えることはできません。

気をつけたいのは、外国為替証拠金取引口座に入金しても、証拠金の状態では利息が付かないことです。お取引を行うまでは、運用しているのではなく、資金をスタンバイさせていると考えればいいでしょう。

資金振替に手数料はかからず、画面操作を行うと即時反映しますので、お取引を始めるまでは普通預金でむだなく運用するのが効率的です。

情報を集める

さまざまな通貨に投資ができる外国為替証拠金取引(FX)。

その投資判断を行うにあたっては、日々の情報収集が不可欠です。各国の景気動向や財政、地政学リスク、為替介入、金利差など、為替相場に影響を及ぼすニュースは小まめにチェックする習慣をつけましょう。

ソニー銀行ではタイムリーな為替関連情報を満載した「マーケットニュース」をご用意しています。

経済指標カレンダーとあわせて、効率的な情報収集にお役立てください。

また、今後の為替レートの値動きを予想するうえでは、実際の過去の値動きを参考にすることも大変有効です。各通貨の過去のレート推移を視覚化した、ソニー銀行のチャートをぜひご活用ください。

注文

外国為替証拠金取引(FX)のルールやリスクをしっかり理解し、情報収集をして投資方針が定まったら、お取引の開始です。

まずは建玉(ポジション)を保有するための新規注文を発注します。ソニー銀行ではお客さまの投資方針などによって自在に選べる、多彩な注文方法をご用意しています。詳しくはいろいろな注文のしかたをご覧ください。

なお、注文が成立することを「約定(やくじょう)」と呼び、逆に注文が成立しないまま無効となることを「失効」と呼びます。約定したと思っていた注文が実は失効していた、などということがあると大きな損失につながりかねません。

ご注文の後は約定が成立したかどうか、取引履歴画面などで必ずご確認ください。

建玉(ポジション)の保有

新規注文が約定し、保有した通貨が建玉(たてぎょく)です。例えば米ドルを買ったお取引なら、米ドルの買建玉を保有している状態です。「ポジションを保有する」、という言い方をする場合もあります。

為替レートは刻々と変化、保有している建玉にも刻々と為替差益や為替差損が生じます。

また、外国為替証拠金取引(FX)では為替レートの値動きにより生じる為替差損益のほか、2通貨間の金利差よって日々発生する「スワップポイント」による損益も生じます。

一般的に高金利通貨の売り(ショート)からお取引をはじめた場合、証拠金から日々スワップポイントが引かれていくことになります。

建玉の保有中は為替レートやスワップポイントの変動をチェックするとともに、建玉の状態や証拠金状況をしっかりチェックしておきましょう。

決済

保有している建玉は「決済」と呼ばれる反対売買を行うことで解消し、お取引を終了させます。

買建玉の場合は売り、売建玉の場合は買いで決済します。なお、決済は「手仕舞い(てじまい)」とも呼ばれます。

買いからお取引をスタート(ロング)した場合、売りからお取引をスタート(ショート)した場合、それぞれ決済時の損益イメージを簡略化した例で見てみましょう。

- 米ドル/円で、買いからお取引をスタート(ロング)した場合

-

- 利益となるケース

- 損失となるケース

- 米ドル/円で、売りからお取引をスタート(ショート)した場合

-

- 利益となるケース

- 損失となるケース

なお、実際には為替レートの値動きによる為替差損益のほか、前述の「スワップポイント」の受取・支払による損益も発生します。

さて、外貨の買いから始めたお取引(ロング)なら円安のときに、外貨の売りから始めたお取引(ショート)なら円高のときに決済をするのが理想ですが、想定していたのとは逆に為替レートが変動する場合もあります。

建玉に損失が生じてしまった場合に備え、どの程度までの損失なら許容できるのかをあらかじめ決めておき、それ以上の損失拡大を防ぐため、早めに決済して損失を確定させるということも重要です。